大家好!今天让小编来大家介绍下关于港股或迎首单SPAC并购上市 找钢网拟借壳Aquil估值超百亿港元的问题,以下是小编对此问题的归纳整理,让我们一起来看看吧。

财联社9月1日讯(编辑 马轶杰)8月31日,在港上市的特殊目的公司Aquila Acquisition Corporation(07836.HK)发布公告,将与钢铁数字化交易平台找钢网签署业务合并协议,找钢网将计划以DeSPAC (特殊目的收购公司并购上市)模式提交上市申请。

目前,两家公司已向港交所递交相关申请。招银国际、汇丰及瑞银集团为本次交易的联席保荐人。

值得注意的是,上述交易有望成为自2022年1月港交所战略性推出SPAC上市机制以来,首家顺利完成DeSPAC流程,完成借壳上市的交易。

注:DeSPAC(去SPAC)流程是指,已经具备上市地位的SPAC公司作为空壳对有实际业务的目标公司进行收购的过程,是SPAC融资模式整个周期中最为关键的部分。

另据资料显示,找钢网本次借壳的SPAC公司Aquila也是港交所推出SPAC上市机制后,首家递表申请并成功上市的SPAC公司。

截至8月31日收盘,Aquila报9.54港元每股,当日涨近7%,但仍低于每股10港元的发行价。

此外,据公告披露,包括托克香港等全球顶尖大宗商品贸易商、及渝隆集团、东方资产管理、许昌产业投资、Gold Wings Holdings Limited等知名产业机构和大型国有投资人都将对找钢网进行战略投资,合计对此次交易投入了约6亿港元的PIPE融资。

按照行业惯例,由于SPAC公司的并购目标体量一般会远高于其发行时的融资规模。此时需要更多资金完成交易,因此SPAC在确定目标公司后,会通过PIPE(私募股权投资)来为交易寻求支持。

据悉,按约10亿港元的SPAC托管账户和约6亿港元的PIPE融资金额之和计算,本次交易融资规模排在2023年港股上市交易中的第三名,具有里程碑意义。

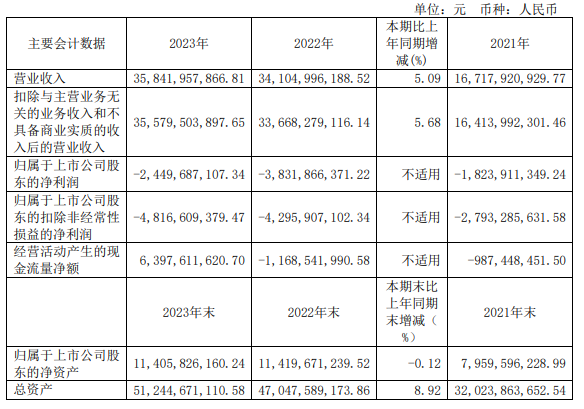

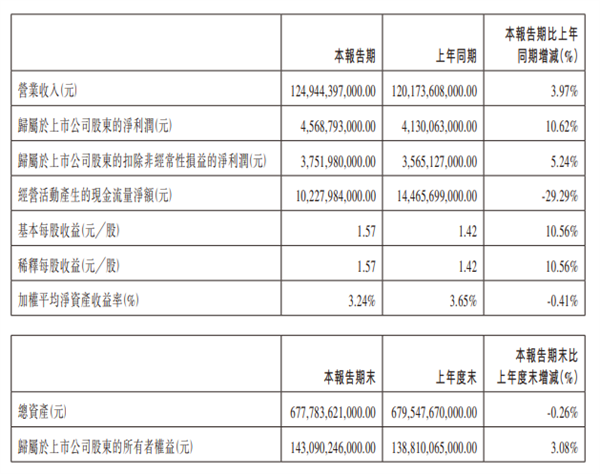

另据公开资料显示,本次交易前找钢网的投前估值已超100亿港元。而来自灼识咨询的数据称,以2022年线上钢铁交易吨数,找钢网已经成为全球最大的三方钢铁数字化交易平台,约占当年中国三方线上钢铁交易市场总额的38%。财报显示,20202021年,找钢网分别实现收入10.78亿元,10.09亿元,同期亏损分别为4.27亿元、2.49亿元。

来源:财联社

以上就是小编对于港股或迎首单SPAC并购上市 找钢网拟借壳Aquil估值超百亿港元问题和相关问题的解答了,港股或迎首单SPAC并购上市 找钢网拟借壳Aquil估值超百亿港元的问题希望对你有用!